04.05.2020

Non ho la sfera magica, non l’ho mai avuta…magari!

Quando imposto un portafoglio (mio o per i miei clienti) parto sempre da una parola molto importante…umiltà!

Di conseguenza, quando sento professare rendimenti sopra la media tendo sempre a farmi la seguente domanda:

ma quanto rischio si sono presi?

Se il rischio in questione è zero, è una truffa. Se il rischio in questione è maggiore di quanto si dovrebbe accettare per avere quei rendimenti, allora ne sto molto felicemente alla larga.

Ma cosa vuol dire rischio? Il mio ex professore di Economia lo collegherebbe a termini quali volatilità, deviazione standard, e così via. Per me, rischio in termini molto più concreti significa PERDERE SOLDI (almeno questo è ciò che penso dopo AVERCI MESSO I MIEI SOLDI PER UN BEL PO’ DI ANNI)!

Perciò ecco una prima importante verità: diversificare, mi aiuta a NON perdere soldi (perderne di meno, in fasi complicate di mercato).

Non è importante che tu abbia ragione o torto, ma quanti soldi si fanno quando hai ragione e quanto si perde quando si ha torto.

(George Soros)

Parto da questa frase per spiegare il concetto che un buon portafoglio dovrebbe prima di tutto avere ben chiaro gli obiettivi del suo proprietario, essere pensato per adattarsi meglio possibile ai momenti complicati, dopodichè fondamentale sarà la decisione di quale percentuale allocare in asset rischiosi (azioni per capirci), e pianificare un orizzonte temporale COERENTE con la mia asset allocation.

Fatte queste 3 cose in modo corretto, i risultati del portafoglio dipenderanno da queste attività preliminari al 70-80%.

Quindi, andiamo a vedere con qualche numero, tratto da un report di JP Morgan Asset Management, sull’efficacia della diversificazione (da maggio vedremo invece la costruzione di portafogli IN PRATICA nella nostra

NUOVA AREA RISERVATA).

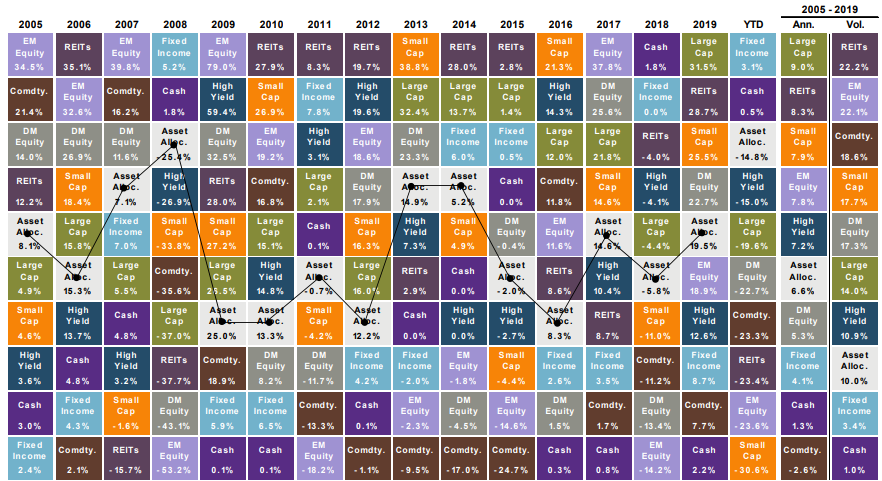

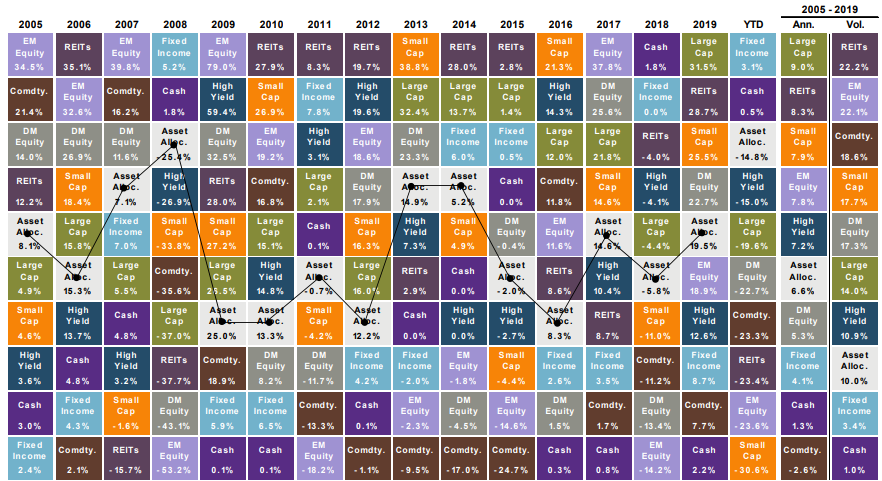

Come potete vedere, negli ultimi 15 e rotti anni, le diverse asset class hanno reso (in termini nominali, quindi ricordatevi sempre di togliere l’inflazione) quanto segue:

- Azionario Large Cap (grandi aziende): 9%

- Immobiliare: 8.3%

- Azionario Small Cap (piccole aziende): 7.9%

- Azionario Mercati emergenti: 7.8%

- Obbligazioni High Yield: 7.2%

- Azionario Paesi Sviluppati: 5.3%

- Obbligazionario a reddito fisso: 4.1%

- Liquidità: 1.3%

- Materie prime: -2.6%

- Portafoglio diversificato: 6.6%

Ora, come sempre faccio un esercizio che è solito usare con i suoi studenti il premio Nobel, nonchè professore a Yale, Robert Shiller:

“Immagina di trovarti nel 2005, cosa avresti risposto alla domanda: quale asset class performerà meglio nei prossimi 15 anni?”

Intuitivamente, avresti potuto rispondere (considerato il periodo) una delle varie Asset Class azionarie (Large Cap, Small Cap, emergenti).

Adesso però arrivo al punto, perchè fino a qui sembrerebbe facile…

Arriviamo nel 2008, dove il mercato azionario perde dal 34 al 55%, e ti rifanno la stessa domanda: quale asset class performerà meglio da qui a prossimi 12 anni? (3 anni sono già passati) .

Emotivamente (immagina il tuo stato d’animo nel 2008), saresti riuscito ancora a rispondere “uno dei 3 mercati azionari?” (non voglio una risposta, tienila per te poi ne riparleremo, per me è stata la prima crisi in cui ero un giovanissimo investitore alle prime armi)

Ad ogni modo la risposta più giusta alla domanda sopra sarebbe dovuta essere: ma io che cavolo ne so?!

Questo perchè i rendimenti ovviamente non sono prevedibili (si ok, possiamo stimare un range di valori ma l’incertezza è comunque molta).

Perciò, possiamo capire quanto un investitore umile, che ben conosce il funzionamento degli investimenti e soprattutto I SUOI LIMITI, dopo aver pianificato una buona strategia, nel 2005 avrebbe semplicemente dovuto costruire un portafoglio (a maggio vedremo come) utilizzando le diverse asset class, provvedere a dei ribilanciamenti periodici, e dedicarsi ad altre attività nel tempo libero, ignorando TV, giornali ed “esperti”.

In tutto questo, avrebbe ottenuto una performance corretta per il rischio decisamente più alta di TUTTE LE ASSET CLASS viste sopra: 0.26 contro uno 0.20 medio (no, non è lo Sharpe Ratio).

Questo tra le altre cose senza dedicare troppo tempo (una volta impostata l’asset allocation iniziale) se non per ribilanciare annualmente.

Ancora una volta, la semplicità vince!

Alla prossima

VUOI SAPERE COME COSTRUIRE UN PORTAFOGLIO ROBUSTO E COME SCEGLIERE CORRETTAMENTE I TITOLI DA INSERIRE NEL TUO PORTAFOGLIO? PRENOTA SUBITO IL TUO POSTO NELLA NOSTRA AREA RISERVATA CHE PARTE TRA 40 GIORNI!

Come potete vedere, negli ultimi 15 e rotti anni, le diverse asset class hanno reso (in termini nominali, quindi ricordatevi sempre di togliere l’inflazione) quanto segue:

Come potete vedere, negli ultimi 15 e rotti anni, le diverse asset class hanno reso (in termini nominali, quindi ricordatevi sempre di togliere l’inflazione) quanto segue: