BTP ITALIA: SI O NO IN PORTAFOGLIO?

Scelte importanti quelle che gli italiani si trovano ad affrontare in questo periodo lato investimenti, con i mercati ancora incerti e con il Governo che propone il “caro vecchio BTP”.

Eppure a ben guardare la storia che “gli italiani sono affezionati ai BTP” numeri alla mano è ormai una bugia, poichè negli ultimi 5 anni (dal 2015 al 2019) la quota di cittadini con BTP nei portafogli è scesa dal 10 al 3%, mentre sono aumentate le quote in mano a Banca d’Italia (tramite il QE) e sostanzialmente invariate le restanti partecipazioni tra Banche, assicurazioni di casa nostra ed investitori NON residenti (35% al 2019).

Ad ogni modo, questa emissione stante il momento particolare in cui lo Stato ha un disperato bisogno di soldi per far fronte ai propri conti pubblici, ha presentato sul tavolo un’offerta relativa ad un nuovo BTP ITALIA (diverso dai Btp tradizionali in quanto indicizzato all’inflazione italiana e con durate dai 4 agli 8 anni).

Dunque andiamo ad esaminare prima le caratteristiche e poi a fare qualche ragionamento in proposito…

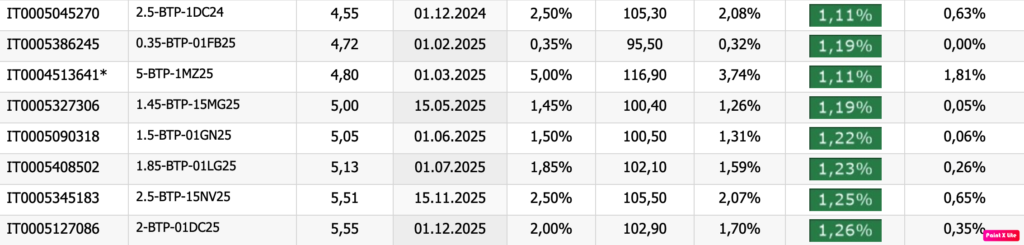

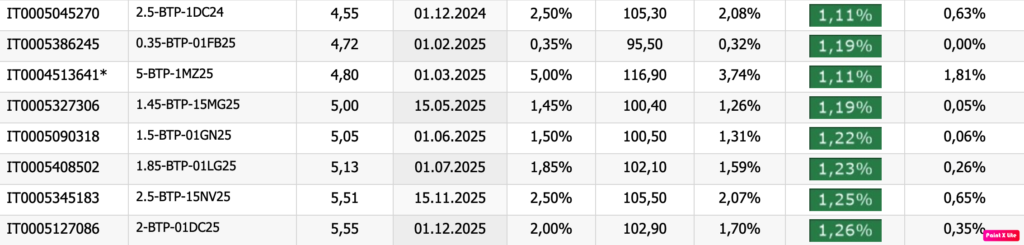

Come possiamo vedere, la penultima colonna (evidenziata in verde) ci dice OGGI cosa troviamo sul mercato per titoli simili al BTP Italia, considerando che qui non parliamo di protezione REALE in quanto i rendimenti sono questi a prescindere dall’inflazione.

In particolare quindi possiamo vedere come un BTP a 5 anni ci offrirà un rendimento netto a scadenza (se tenuto quindi fino alla fine) intorno all’1.20%, e considerando il rendimento REALE (quindi togliendo l’inflazione vista sopra, immaginiamo lo 0,5%) parliamo di uno 0.7%.

Questo sarà l’ordine di grandezza che dovrò utilizzare nel momento in cui andrò a confrontare il nuovo BTP Italia per capire se mi conviene o meno inserirlo in portafoglio rispetto ad esempio ad altri titoli simili.

Ora passiamo alle altre domande, quanta “Italia” (e SE) inserire in portafoglio? Anche qui dipende…

Innanzitutto, ricordiamoci che Italia e Grecia, nonostante la BCE, presentano conti pubblici molto negativi, su tutti proprio il Debito pubblico che quest’anno supererà molto facilmente il 150% del PIL. In tutto questo, aggiungiamoci i problemi strutturali nostri (crescita e produttività praticamente nulle) ed un deficit (una delle poche cose che avevamo di positivo come Avanzo primario) negativo, capiamo che nonostante si tratti di debito governativo la prudenza è d’obbligo.

Da qui la valutazione a mio giudizio di valutare uno strumento simile su quote inferiori al 10% del portafoglio totale, poichè abbiamo più di qualche perplessità nel momento attuale.

Infatti a livello di CDS (più reattivi e veritieri dei Rating) i valori sono comunque elevati, ciò significa che per assicurarsi sul fallimento del nostro debito da qui a 5 anni costa, e nemmeno poco, rispetto al fallimento di altri Paesi, circa il doppio della Spagna.

Come possiamo vedere, la penultima colonna (evidenziata in verde) ci dice OGGI cosa troviamo sul mercato per titoli simili al BTP Italia, considerando che qui non parliamo di protezione REALE in quanto i rendimenti sono questi a prescindere dall’inflazione.

In particolare quindi possiamo vedere come un BTP a 5 anni ci offrirà un rendimento netto a scadenza (se tenuto quindi fino alla fine) intorno all’1.20%, e considerando il rendimento REALE (quindi togliendo l’inflazione vista sopra, immaginiamo lo 0,5%) parliamo di uno 0.7%.

Questo sarà l’ordine di grandezza che dovrò utilizzare nel momento in cui andrò a confrontare il nuovo BTP Italia per capire se mi conviene o meno inserirlo in portafoglio rispetto ad esempio ad altri titoli simili.

Ora passiamo alle altre domande, quanta “Italia” (e SE) inserire in portafoglio? Anche qui dipende…

Innanzitutto, ricordiamoci che Italia e Grecia, nonostante la BCE, presentano conti pubblici molto negativi, su tutti proprio il Debito pubblico che quest’anno supererà molto facilmente il 150% del PIL. In tutto questo, aggiungiamoci i problemi strutturali nostri (crescita e produttività praticamente nulle) ed un deficit (una delle poche cose che avevamo di positivo come Avanzo primario) negativo, capiamo che nonostante si tratti di debito governativo la prudenza è d’obbligo.

Da qui la valutazione a mio giudizio di valutare uno strumento simile su quote inferiori al 10% del portafoglio totale, poichè abbiamo più di qualche perplessità nel momento attuale.

Infatti a livello di CDS (più reattivi e veritieri dei Rating) i valori sono comunque elevati, ciò significa che per assicurarsi sul fallimento del nostro debito da qui a 5 anni costa, e nemmeno poco, rispetto al fallimento di altri Paesi, circa il doppio della Spagna.

A quali rischi ci esponiamo? Parliamoci chiaro, oggi viviamo nella speranza che la BCE non ci stacchi mai la spina per il sostegno al debito, e questo ad oggi rappresenta il nostro rischio principale per non tornare ad uno “spread” sopra i 500 punti con tutti gli effetti che ne deriverebbero. Perciò finchè questo meccanismo di Acquisti continuerà, potremo considerare la situazione (Germania permettendo) gestibile, a patto di sapere che nel corso della durata dell’investimento, pur essendo il capitale garantito a scadenza, potrei benissimo trovarmi nell’esigenza di dover vendere il mio BTP e quindi ottenere dei prezzi molto inferiori (anche di un 5-10%) rispetto al prezzo di acquisto (base 100).

Se fatte tutte queste considerazioni lo riterrò un compromesso accettabile, allora potrò valutare la mia scelta secondo quanto già riportato sopra.

Per capire come impostare una strategia completa non solo in obbligazioni ma con tutta una serie di altri strumenti, vi diamo appuntamento a questo weekend per la NUOVA AREA RISERVATA, se ancora non lo avete fatto, potete prenotare il vostro posto CLICCANDO QUI

Alla prossima

A quali rischi ci esponiamo? Parliamoci chiaro, oggi viviamo nella speranza che la BCE non ci stacchi mai la spina per il sostegno al debito, e questo ad oggi rappresenta il nostro rischio principale per non tornare ad uno “spread” sopra i 500 punti con tutti gli effetti che ne deriverebbero. Perciò finchè questo meccanismo di Acquisti continuerà, potremo considerare la situazione (Germania permettendo) gestibile, a patto di sapere che nel corso della durata dell’investimento, pur essendo il capitale garantito a scadenza, potrei benissimo trovarmi nell’esigenza di dover vendere il mio BTP e quindi ottenere dei prezzi molto inferiori (anche di un 5-10%) rispetto al prezzo di acquisto (base 100).

Se fatte tutte queste considerazioni lo riterrò un compromesso accettabile, allora potrò valutare la mia scelta secondo quanto già riportato sopra.

Per capire come impostare una strategia completa non solo in obbligazioni ma con tutta una serie di altri strumenti, vi diamo appuntamento a questo weekend per la NUOVA AREA RISERVATA, se ancora non lo avete fatto, potete prenotare il vostro posto CLICCANDO QUI

Alla prossima

- nasce in emissione in piena emergenza Covid

- scadenza 5 anni

- premio fedeltà 8X1000 se tenuto fino a scadenza sul valore nominale

- tasso REALE indicizzato all’inflazione italiana

- floor di protezione sul capitale investito (se caschiamo in deflazione)

- cedole semestrali

- rivalutazione del capitale semestrale

- capitale garantito a scadenza (se non saltiamo per aria)

- tassazione agevolata 12.5%

- zero commissioni per acquisti in collocamento (quindi dal 18 al 20 maggio)

- lotto minimo 1.000 Euro

Ora, non appena sarà noto il primo tasso di riferimento (quindi nella giornata del 15 maggio), sarà importante fare alcune considerazioni, che di seguito riassumiamo…

-

cosa sto comprando e perchè?

-

il rendimento a scadenza offerto è conveniente (rispetto a titoli simili)?

-

esistono investimenti sul mercato simili? che differenze ci sono

-

quali rischi posso avere comprando un titolo di questo tipo?

Come possiamo vedere, la penultima colonna (evidenziata in verde) ci dice OGGI cosa troviamo sul mercato per titoli simili al BTP Italia, considerando che qui non parliamo di protezione REALE in quanto i rendimenti sono questi a prescindere dall’inflazione.

In particolare quindi possiamo vedere come un BTP a 5 anni ci offrirà un rendimento netto a scadenza (se tenuto quindi fino alla fine) intorno all’1.20%, e considerando il rendimento REALE (quindi togliendo l’inflazione vista sopra, immaginiamo lo 0,5%) parliamo di uno 0.7%.

Questo sarà l’ordine di grandezza che dovrò utilizzare nel momento in cui andrò a confrontare il nuovo BTP Italia per capire se mi conviene o meno inserirlo in portafoglio rispetto ad esempio ad altri titoli simili.

Ora passiamo alle altre domande, quanta “Italia” (e SE) inserire in portafoglio? Anche qui dipende…

Innanzitutto, ricordiamoci che Italia e Grecia, nonostante la BCE, presentano conti pubblici molto negativi, su tutti proprio il Debito pubblico che quest’anno supererà molto facilmente il 150% del PIL. In tutto questo, aggiungiamoci i problemi strutturali nostri (crescita e produttività praticamente nulle) ed un deficit (una delle poche cose che avevamo di positivo come Avanzo primario) negativo, capiamo che nonostante si tratti di debito governativo la prudenza è d’obbligo.

Da qui la valutazione a mio giudizio di valutare uno strumento simile su quote inferiori al 10% del portafoglio totale, poichè abbiamo più di qualche perplessità nel momento attuale.

Infatti a livello di CDS (più reattivi e veritieri dei Rating) i valori sono comunque elevati, ciò significa che per assicurarsi sul fallimento del nostro debito da qui a 5 anni costa, e nemmeno poco, rispetto al fallimento di altri Paesi, circa il doppio della Spagna.

Come possiamo vedere, la penultima colonna (evidenziata in verde) ci dice OGGI cosa troviamo sul mercato per titoli simili al BTP Italia, considerando che qui non parliamo di protezione REALE in quanto i rendimenti sono questi a prescindere dall’inflazione.

In particolare quindi possiamo vedere come un BTP a 5 anni ci offrirà un rendimento netto a scadenza (se tenuto quindi fino alla fine) intorno all’1.20%, e considerando il rendimento REALE (quindi togliendo l’inflazione vista sopra, immaginiamo lo 0,5%) parliamo di uno 0.7%.

Questo sarà l’ordine di grandezza che dovrò utilizzare nel momento in cui andrò a confrontare il nuovo BTP Italia per capire se mi conviene o meno inserirlo in portafoglio rispetto ad esempio ad altri titoli simili.

Ora passiamo alle altre domande, quanta “Italia” (e SE) inserire in portafoglio? Anche qui dipende…

Innanzitutto, ricordiamoci che Italia e Grecia, nonostante la BCE, presentano conti pubblici molto negativi, su tutti proprio il Debito pubblico che quest’anno supererà molto facilmente il 150% del PIL. In tutto questo, aggiungiamoci i problemi strutturali nostri (crescita e produttività praticamente nulle) ed un deficit (una delle poche cose che avevamo di positivo come Avanzo primario) negativo, capiamo che nonostante si tratti di debito governativo la prudenza è d’obbligo.

Da qui la valutazione a mio giudizio di valutare uno strumento simile su quote inferiori al 10% del portafoglio totale, poichè abbiamo più di qualche perplessità nel momento attuale.

Infatti a livello di CDS (più reattivi e veritieri dei Rating) i valori sono comunque elevati, ciò significa che per assicurarsi sul fallimento del nostro debito da qui a 5 anni costa, e nemmeno poco, rispetto al fallimento di altri Paesi, circa il doppio della Spagna.

A quali rischi ci esponiamo? Parliamoci chiaro, oggi viviamo nella speranza che la BCE non ci stacchi mai la spina per il sostegno al debito, e questo ad oggi rappresenta il nostro rischio principale per non tornare ad uno “spread” sopra i 500 punti con tutti gli effetti che ne deriverebbero. Perciò finchè questo meccanismo di Acquisti continuerà, potremo considerare la situazione (Germania permettendo) gestibile, a patto di sapere che nel corso della durata dell’investimento, pur essendo il capitale garantito a scadenza, potrei benissimo trovarmi nell’esigenza di dover vendere il mio BTP e quindi ottenere dei prezzi molto inferiori (anche di un 5-10%) rispetto al prezzo di acquisto (base 100).

Se fatte tutte queste considerazioni lo riterrò un compromesso accettabile, allora potrò valutare la mia scelta secondo quanto già riportato sopra.

Per capire come impostare una strategia completa non solo in obbligazioni ma con tutta una serie di altri strumenti, vi diamo appuntamento a questo weekend per la NUOVA AREA RISERVATA, se ancora non lo avete fatto, potete prenotare il vostro posto CLICCANDO QUI

Alla prossima

A quali rischi ci esponiamo? Parliamoci chiaro, oggi viviamo nella speranza che la BCE non ci stacchi mai la spina per il sostegno al debito, e questo ad oggi rappresenta il nostro rischio principale per non tornare ad uno “spread” sopra i 500 punti con tutti gli effetti che ne deriverebbero. Perciò finchè questo meccanismo di Acquisti continuerà, potremo considerare la situazione (Germania permettendo) gestibile, a patto di sapere che nel corso della durata dell’investimento, pur essendo il capitale garantito a scadenza, potrei benissimo trovarmi nell’esigenza di dover vendere il mio BTP e quindi ottenere dei prezzi molto inferiori (anche di un 5-10%) rispetto al prezzo di acquisto (base 100).

Se fatte tutte queste considerazioni lo riterrò un compromesso accettabile, allora potrò valutare la mia scelta secondo quanto già riportato sopra.

Per capire come impostare una strategia completa non solo in obbligazioni ma con tutta una serie di altri strumenti, vi diamo appuntamento a questo weekend per la NUOVA AREA RISERVATA, se ancora non lo avete fatto, potete prenotare il vostro posto CLICCANDO QUI

Alla prossima