L’ANALISI DELLA SETTIMANA: OBBLIGAZIONARIO CINESE

Con i rendimenti obbligazionari dei principali Paesi Sviluppati sotto zero (per scadenze fino a 5-6 anni), i Treasury decennali in zona 0.6/0.7%, il mercato azionario a valutazioni elevate e fortemente volatile, l’investitore si trova con il dilemma delle alternative per cercare una combinazione soddisfacente di rischio rendimento.

In questa chiave di lettura potremmo vedere questa particolare Asset Class, ovvero l’obbligazionario Governativo Cinese, prendendo a titolo di esempio il prodotto sotto riportato.

- iShares China CNY Bond UCITS ETF USD (Dist)

- ISIN: IE00BYPC1H27

- ETF OBBLIGAZIONARIO GOVERNATIVO CINA

- Costo: TER = 0.35%

- Masse gestite: 1.316 Miliardi (EUR)

- Duration: 5.6 anni

- Categoria: Obbligazionario Emergenti Governativo

- Data inizio distribuzione Italia: Giugno 2020

- Utilizzo proventi: distribuzione semestrale

- Rendimento cedolare medio: 3.05%

- Tipo di replica: Fisica (campionamento)

- SCHEDA INFORMATIVA

L’ETF offre un’esposizione a obbligazioni investment grade denominate in renminbi emesse dal Tesoro cinese e dalle banche di stato cinesi, e viene ribilanciato mensilmente.

Lo strumento investe in circa 90 Titoli, che essendo per la maggior parte (circa 70%) Governativi presenta un livello di Rating A, con esposizione in questo caso al cambio EUR/CNY. La duration si presta ad essere tutto sommato nella media (poco più di 5 anni) in relazione ad eventuali rischi connessi ad aumenti dei tassi di interesse.

In tutto questo poi, l’asset class rappresentativa della Cina, sempre di più rivestirà un ruolo importante negli indici principali (obbligazionari in questo caso, come il Global Aggregate Bond) con valori che dovrebbero arrivare al 6% dell’indice complessivo entro la fine di quest’anno.

Tra gli aspetti negativi un punteggio ESG basso (3.4 su 10) e la poca storicità (l’ETF è nato pochi mesi fa) che non ci consente un’analisi approfondita in particolare relativamente ai Drawdown ed ai comportamenti in determinati periodi complicati di mercato.

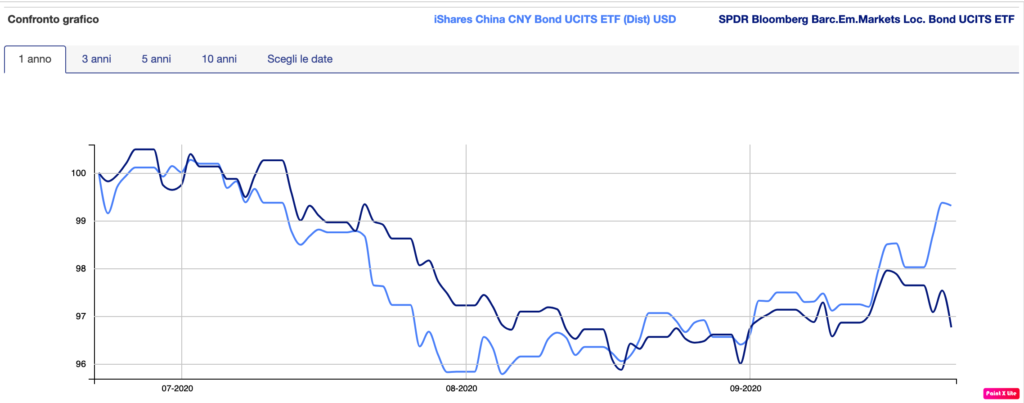

In questo caso possiamo solo prendere a riferimento un prodotto simile come riportato dall’immagine sotto (un ETF obbligazionario Mercati Emergenti in Local Currency) e verificare che il Maximum Drawdown è stato pari al 16.53% (principalmente dovuto al calo di Marzo) per avere un’idea del livello di rischiosità del prodotto.

Il costo resta come quasi tutti gli ETF molto competitivo, anche se al momento il trend di distribuzione è circa del 3.05% lordo.

Da valutare come possibile idea lato diversificazione geografica e per asset class.